Ordliste til aktier og investering [2024]

Ordliste over aktie og investeringsord. Forstå alle aktieudtryk!

Vi gennemgår de bedste investeringsfonde til aktiesparekontoen. Der er 6 vigtige ting, som du skal være meget opmærksom på.

Efter at have sammenlignet 131 investeringsfonde og kryds-refereret med den allernyeste forskning på fonds-området mener jeg at:

Den bedste investeringsfond til de fleste er: Danske Invest Global Indeks, klasse DKK d, ISIN: DK0010263052.

Der er andre gode investeringsfonde, som du kan vælge. Men det er faktisk kun en håndfuld.

En god investeringsfond skal opfylde 6 vigtige krav. Jeg gennemgår disse 6 krav, og jeg giver dig også eksempler på andre gode investeringsfonde.

Når du vælger en investeringsfond, så skal du primært kigge på 4 ting:

Når de 4 ting er opfyldt, skal du kigge på følgende 2 ting:

De investeringsfonde jeg nævner her på siden, opfylder alle kravene.

Hvis du sørger for at foreningen er passiv og billig, er du nået rigtig langt som en god investor!

Her er de bedste fonde til aktiesparekontoen:

Danske Invest Global Indeks, klasse DKK d, ISIN: DK0010263052, er en rigtig god one-stop investeringsfond. Den følger MSCI World Index. Det er en meget bred investeringsfond der investerer i en lille bid af mange af verdens selskaber.

Sparinvest INDEX Globale Aktier er også en rigtig god one-stop-investeringsfond. Den følger MSCI ACWI Index. Den er globalt diversificeret og inkluderer emerging markets.

Sparinvest INDEX Globale Aktier Min. Risiko er god som en one-stop-investeringsfond, fordi den er billig, den er bredt diversificeret. Den følger en historisk set vellykket og dokumenteret strategi om at købe aktier med lav volatilitet (mindre prissving), og den bliver beskattet som aktieindkomst.

Storebrand Indeks – Alle Markeder ISIN: NO0010841588 er endnu en global fond**.** Det er den **billigste** globale investeringsafdeling, som du kan få i Danmark. Den følger det meget brede MSCI ACWI men udelukker virksomheder som Storebrand anser for **ikke at være bæredygtige.** Det gør den en anelse uigennemskuelig.

Hvis du vil have lidt mere kontrol over din portefølje skal de nedenstående investeringsfonde være blandt dine førstevalg.

Sparinvest INDEX Globale Aktier er ikke min foretrukne investeringsfond længere fordi den følger MSCI ACWI indekset som inkluderer emerging markets. Jeg mener ikke, at du skal være direkte eksponeret mod emerging markets. Se mere her..

Danske Invest Global Indeks, ISIN er faktisk en anelse billigere end Sparinvest INDEX Globale Aktier. 0.40% i ÅOP mod 0.50% i ÅOP for Sparinvest.

Du skal være opmærksom på Danske Invest Global Indeks findes i to varianter.

Forskellen på dem er, at den ene fond udbetaler udbytte og er ikke valutaafdækket, mens den anden er akkumulerende og er valutaafdækket.

Vi ønsker den fond som udbetaler udbytte, og som ikke er valutaafdækket.

Den hedder Global Indeks, klasse DKK d og har fondskoden (ISIN) DK0010263052.

Du kan se den anbefalede fond her.

Hvis du vil have lidt mere kontrol over din portefølje, skal de nedenstående investeringsfonde være blandt dine førstevalg.

Her er de investeringsfonde, som burde være dine førstevalg. Du kan blande disse fonde, hvis du ønsker en slice’n’dice portefølje. Det betyder, at du fin-inddeler din portefølje i forskellige aktivklasser.

En aktivklasse er f.eks:

Vi følger og benchmarker 61 forskellige aktivklasser, så der er masser at vælge imellem. Nogle aktivklasser klarer sig konsekvent bedre end andre aktivklasser, mens andre aktivklasser er nogle rigtig tabere over tid.

Alle fondene bliver beskrevet i detaljer længere nede i denne artikel.

Du skal vælge disse investeringsfonde, fordi de har meget lave omkostninger, og er meget likvide, det vil sige, at de handler meget på børsen.

Du kan ikke købe obligationsfonde til din aktiesparekonto. Hvis du ønsker at købe en obligationsfond, så skal du enten købe dem ind på et pensionsdepot eller for frie midler.

Et depot er det sted, hvor du har dine investeringsbeviser, aktier, obligationer eller ETFer.

Du har typisk et depot hos din bank, hos din børsmægler eller hos dit pensionsselskab. Du kan godt have flere værdipapirsdepoter.

Du kan dog kun have en aktiesparekonto ét sted, ligesom børn kun kan have én børneopsparing.

Jeg mener Saxo eller Nordnet er de bedste steder, hvor du kan have dit aktiedepot.

Jeg mener også, at du skal starte med at investere fra aktiesparekontoen da skatten på denne er 17% versus 27% – 42% hvis du investerer for frie midler. Dette er særligt vigtigt for nogle udbytteaktier, og ETFer da udbyttet altid er lagerbeskattet.

Jeg anbefaler Saxo og Nordnet, fordi de har meget lave omkostninger i forbindelse med handel af værdipapirer. Saxo og Nordnet har intet depotgebyr. Nordnet tilbyder desuden pensionsdepoter.

Du kan godt have konto begge steder.

Det anbefales ikke, at du vælger din egen bank til investering for frie midler.

Nej, det mener jeg ikke du skal. Det er der 2 grunde til.

Disse krav skal være opfyldt til et godt værdipapir-depot:

De anbefalede fonde giver dig markedsafkastet for MSCI ACWI minus omkostninger og eventuelle valutasvingninger. Afkastet har været ca. 7% om året de seneste 20 år.

Der er undersøgelser der peger stærkt på, at enkelte aktivklasser og strategier vil øge dit afkast. F.eks. har value-aktier og small-market cap aktier historisk givet et højere afkast end det øvrige marked. Ligeledes har aktier med mindre prisudsving (low-volatility aktier) end det øvrige marked også givet et lidt højere afkast. Endelig har stærke udbytteaktier, de såkaldte Dividend Aristocrats også givet et højere afkast.

Hvis man overvægter disse typer af aktier (såkaldt smart-beta strategi) kan man måske få et højere afkast end markedet.

Et eksempel på en smart-beta strategi er Sparinvest INDEX Globale Aktier Min. Risiko, ISIN: DK0060031847, som følger et indeks af lav-volatilitets aktier.

Hvis du vælger at overvægte disse aktier eller strategier bør det gøres behersket og ikke fylde mere end 5-15% af din porteføljes værdi.

Det er en dårlig idé at købe en enkeltsektor ETF eller investeringsforening. Hvis du køber en teknologi ETF eller investeringforening, siger du indirekte, at du mener at teknologi-aktier vil klare sig bedre i fremtiden end andre aktier. Men hvis det var åbenlyst, at teknologi-aktier ville klare sig bedre end andre aktier, så ville alle andre også købe teknologi aktier.

Det ville presse prisen op på teknologiaktier, så de ikke længere ville være attraktive. De ville blive for dyre, og det vil gå ud over det fremtidige afkast, og så ville ingen købe dem. Med andre ord kan man sige, at prisen på teknologi-aktier koster, hvad de burde koste lige nu i forhold til andre aktier.

Der er ingen der ved, hvordan enkelte aktier vil klare sig i fremtiden. Der er heller ingen der ved, hvordan andre enkeltsektorer vil klare sig i fremtiden.

Vi ved dog, at de folk der tror, at de ved mere end andre, hvad angår aktier, klarer sig ofte dårligere i aktiemarkedet end dem, som erkender, at de rent faktisk ikke ved det.

Guld har vist sig at være en dårligere investering end aktier. Det er fordi guld ikke er en investering men spekulation. Guld tjener ingen penge som Novo Nordisk for eksempel gør. Guld giver ikke noget direkte afkast, som Novo Nordisk gør. Når man køber guld, så håber man på at andre folk i fremtiden vil købe dit guld for en højere pris, end hvad du har købt det for. Det kaldes også for The Greater Fool Theory.

Ud af 61 aktivklasser som vi følger, er guld nummer 56 målt på afkast siden 1989. Det er meget dårligt. Guld er kun overgået i lavt afkast af korte obligationer, aktier fra Japan (pga. Nikkei 225 crashet) og råvarer.

Råvarer (commodities) er også en rigtig dårlig investering. Det har været den dårligste investering af alle aktivklasser de seneste 30 år. Ud af 61 aktiveklasser som vi følger, er råvarer nummer 61 målt på afkast. Du burde undgå at investerer i råvarer.

En af de mest værdifulde tilgange til investering er, at være ydmyg og sige til sige selv, at man ikke ved noget, som andre ikke allerede ved. Det kaldes DAKOLOS princippet. De Andre Kan Også Læse Og Skrive.

Det er udtrykket som Michael Møller bruger i sin bog Din Økonomi, til at beskrive det effektive marked på en anden måde.

En god portefølje skal laves ud fra følgende opskrift

Den lette og rigtig gode løsning er at starte med en global investeringsfond. Dette kunne være:

De er begge rigtig gode fonde. De har ca. samme afkast og risikoprofil. I nogle år klarer Danske Invest Global Indeks sig bedre og andre år klarer Sparinvest sig bedre.

Med en af disse fonde er du godt diversificeret. Du behøver faktisk ikke mere. Fondene har automatisk den rigtige vægt for landene i verden. De bliver automatisk re-balanceret, så de beholder den rigtige vægtning.

Hvis du vil overvægte andre lande eller regioner, kan du vælge nogle af de andre investeringsfonde, som er nævnt her på siden, men gør det forsigtigt og vær varsom med at kigge på historiske afkast.

Det er omkostninger mere end noget andet, som fortæller dig mest om hvordan en investeringsfond vil klare sig i fremtiden.

Her er hvordan markedsværdien ser ud for børsnoterede aktier i verden. Markedsværdien (marketcap) er prisen for en virksomhed hvis du skulle købe den hele. F.eks. er Novo Nordisk markedsværdi på 308 milliarder dollar.

Jeg nævner dette fordi det giver god mening at din portefølje i hovedtræk spejler fordelingen af markedsværdien for verdens aktier. Det er vigtigt for du opnår dermed en god spredning for dine investeringer.

Dette er særligt vigtigt, hvis du anvender en passiv investeringsstrategi. Sørg for at du er spredt godt ud. Det er din garanti for at få markedsafkastet. Og det er din garanti for at du ikke har alle dine æg i samme kurv.

Hvis du skal bruge dine penge inden fem år bør du ikke investere i aktier men have dine penge i kontanter eller købe obligationer. Obligationers pris hopper ikke så meget rundt som aktiers pris, og er derfor mere sikre, men de giver typisk et lavere afkast.

Nu skal vi tale en smule om skat. Heldigvis er dette superlet på en aktiesparekonto. Der er blandt en af grundene til at jeg kan li' den.

En aktiesparekonto (AKS) er en særlig konto, som du kan oprette hos din bank eller hos en børsmægler som Saxo bank eller Nordnet.

Alle investeringer på aktiesparekontoen bliver beskattet på samme måde uanset hvilke investeringer du ejer. Alt bliver beskattet på samme måde på aktiesparekontoen.

Du kan kun købe enkeltaktier, ETFer og investeringsforeninger på aktiesparekontoen. Du kan ikke købe investeringer der har med obligationer at gøre på aktiesparekontoen. Du kan heller ikke købe aktier der får størstedelen af deres indtægt via lån - det udelukker det fleste REITs.

Derudover kan du du kun købe de ETFer som er på SKATs positivliste.

På en aktiesparekonto hos din bank eller hos din børsmægler kan du blive beskattet på én måde:

Lagerbeskatning betyder, at du hver år skal betale skat af din gevinst uanset om du har solgt dine investeringer eller ej.

Du betaler skat i begyndelsen af januar måned. Din bank eller børsmægler beregner skatten for dig og giver dig besked og en betalingsfrist.

Du har investeret 100.000 kroner på din aktiesparekonto. Du gør det godt og får et afkast på 35.000 kroner. Du har nu 135.000 kroner på din konto. (Tillykke!).

Din gevinst er altså på 35.000 kroner og dem skal du betale skat af.

Gevinsten er kun det, som du har tjent på dine aktier i løbet af året, ikke selve værdien af alle dine aktier.

Skatten bliver til 35.000 * 0,17 = 5.950 kroner

Du skal betale 5.950 kroner i skat på en genvinst af 35.000 kroner på en aktiesparekonto.

Du skal selv sørge for at betale skatten. Det består praktisk i, at du skal sikre dig, at der står 5.950 kroner (som i vores eksempel ovenfor) i kontanter på din aktiesparekonto i begyndelsen af januar.

Din bank eller børsmægler udregner almindeligvis skatten for dig og giver dig besked, skattebeløb og betalingsfrist.

Hvis du har tabt penge i løbet af året bliver tabet modregnet i gevinster i fremtidige år.

Jeg anbefaler generelt ETFer til din aktiesparekonto. Det gør jeg fordi beskatningen er den samme for både ETFer og investeringsforeninger på aktiesparekontoen (aktionærkontoen). ETFer er dog typisk billigere i omkostninger end investeringsforeninger. Den ekstra omkostning som investeringsfonde har gør, at du kan tjene mange tusinder og endda hundredtusinder af kroner mere, hvis du vælger en billig ETF, som følger det samme indeks.

Aktiesparekontoen bliver lagerbeskattet. Det betyder, at du hvert år skal betale skat af din gevinst uanset om din gevinst er realiseret eller ej. Du skal altså betale skat af værdiforøgelsen af dit depot der er sket i det forgange år.

Det betyder at ETFer har en klar fordel overfor investeringsforeninger i en aktiesparekonto. Investeringsforeninger kan være en bedre idé når du investerer fra et almindelige aktiedepot fordi de ofte bliver realisationsbeskattede, men fordi alt bliver lagerbeskattet på aktiesparekontoen mister investeringsforeninger den fordel og derfor er ETFer det bedste valg til aktiesparekontoen.

Du kan se de bedste ETFer til aktiesparekontoen her.

Du kunne overveje om du skulle vælge akkumulerende varianter af fondene istedet for de distribuerende (udbyttebetalende), for så slipper du for at skulle geninvestere udbyttet.

Forskellen på akkumulerende og distribuerende fonde er, at akkumulerende fonde ikke udbetaler udbytte. Når en fond er akkumulerende geninvesterer fonden udbyttet i fonden. Det er normalt det mest ønskværdige, da det skaber færrest transaktioner og generelt mindst bøvl. En distribuerende fond udbetaler udbytte, og du skal altså hver år tage stilling til, hvad du skal gøre med de ekstra penge.

En distribuerende fond kunne være ønskværdig på en pension konto, da du hvert år skal betale skat af afkastet, og udbyttet kan hjælpe med dette.

Den anbefalede Danske Invest fond er udbyttebetalende.

En investeringsforening samler penge fra mange investorer og samler alle pengene i puljer, som hedder afdelinger (fonde). Afdelingerne kan investere i aktier og obligationer (og andre finansielle instrumenter).

Når du investerer i en investeringsfond, så køber du altså en lille bid af puljen. Puljen ejer mange forskellige aktier og obligationer.

Hvis du køber ejerandele i Danske Invest Global Indeks kommer du til at eje en lille bid af over 1500 virksomheder fra hele verden. Du kommer til at eje:

Selvom du ikke ejer enkeltaktier, fordi du ejer en investeringsfond, så er du altså stadigvæk aktionær, og som aktionær ejer du en lille bid af de mange virksomheder, som du i fællesskab har investeret i sammen med de andre, som har lagt penge i puljen.

En investeringsforening administrerer mange investeringsfonde. Sagt på en anden måde, er investeringsforeningen den virksomhed som udbyder produkter der hedder investeringsfonde. Investeringsfondene bliver også kaldt afdelinger.

Et emissionstillæg er et gebyr, som du betaler til en investeringsforening hver gang du køber en andel af en fond. Emissionstillægget dækker afdelingens udgifter til at udstede nye investeringsbeviser.

Emissionstillægget er til for at beskytte gamle investorer i afdelingen, når der skal udstedes nye beviser. Ved nye beviser er der udgifter til administration, køb af nye aktier, valutaveksling osv. Man ser typisk, at emissionstillægget er højere ved aktiefonde end ved obligationsfonde, og man ser ligeledes at emissionstillægget er højere ved emerging markets- og frontier markets fonde i forhold til udviklede markeder.

Emissionstillægget er ikke helt ubetydeligt, da det betyder, at endnu før du har investeret en eneste krone, skal du betale for at få lov at investere.

Et typisk emissionstillæg ligger 0.15 – 0.5% af købssummen.

Ved en 10.000 kroners investering betyder det at din faktiske investering er på mellem 9.985 – 9900 kroner. Emissionstillægget er udover det almindelige administrationsgebyr.

Det er ikke meget, men omkostninger er vigtige i investering. Der er mange små omkostninger og de løber op i mange penge over tid. Hver eneste krone du betaler i omkostninger er en krone som ikke kan bruges til at udvikle rentes-rente effekten.

I investering gælder reglen: Jo mere du betaler desto mindre får du. Jo mindre du betaler, desto mere får du.

Det er omvendt af, hvad vi er vant til. Vi er vant til at kvalitet koster penge og jo flere penge noget koster, jo bedre kvalitet.

Når du sælger dine andele i fonden skal du desuden betale et indløsningsgebyr. Det er det samme som et emissionstillæg, men betales når du sælger dine andele. Det er 0.15% – 1% af din investering.

Et indeks er en samling af aktier som alle deler fælles egenskaber. Der findes rigtig mange indekser. Det mest kendte er S&P 500 indekset. S&P 500 indekset består af 500 af de største virksomheder i USA. Hvis en fond eller ETF følger S&P 500 indekset så køber fonden præcis de samme aktier som indekset indeholder.

De fleste indekser er marked kapitaliserede indekser. Det betyder at de største virksomheder fylder mest i indekset. Apple er verdens største virksomhed målt på marked kapitalisering. Apple fylder 6% i S&P 500 indekset. Når du køber en fond som har S&P 500 som indeks, vil din portefølje bestå af 6% Apple aktier. JPMorgan Chase & Co som er en af verdens største banker fylder 1% af S&P indekset.

Nogle af de mest fulgte indekser er:

Lande der indgår i Morgan Stanley All Country World Index (MSCI ACWI) -Fra MSCI

Nedenfor har samlet en oversigt over investeringsforeningerne, som jeg mener er de bedste.

Globale investeringsfonde – fonde der har global eksponering.

ISIN: DK0010263052.

Indeks: MSCI World Index (23 udviklede lande).

Danske Invest Global Indeks er en af de billigste danske globale indeksfonde man som privat investor kan købe. Den følger MSCI World Index, som følger udviklede lande. Den inkluderer derfor ikke emerging markets eller frontier markets. Der er data tilbage til 1986 fra Danske Invest men i 2011 fusionerende den med Indeks Aktier afdelingen. Den følger sit indeks uden for stor tracking error.

Link til MSCI beskrivelse af MSCI World Index.

Link til Morningstar’s beskrivelse.

Grafen nedenfor viser hvordan tre indekser har præsteret siden 2005. Til højre kan man se afkastet for tre indekser.

Fra MSCI

MSCI World følger 23 udviklede lande og MSCI ACWI (All Country World Index) som følger både udviklede og emerging markets ligger meget tæt i deres årlige afkast. Vi kan se at forskellen udgøres af hvordan emerging markets har præsteret i det pågældende år. Vi kan også se, at selvom der har været store udsving i emerging markets’ afkast påvirker det ikke MSCI ACWI meget. Det er fordi, at emerging markets ikke har en stor markedsværdi i forhold til de udviklede lande. Derfor påvirker det ikke indekset meget.

Det kan sammenlignes med en elefant (udviklede lande) og en mus (emerging markets) der skubber en bil (indekset). Elefantens skub vil sende bilen langt ned ad vejen mens musen kun vil påvirke bilen en smule. Når musen og elefanten slår kræfterne sammen betyder elefanten styrke meget mere end musens.

ISIN: DK0060031847

Indeks: MSCI World Minimum Volatility. (23 udviklede lande).

Sparinvest INDEX Globale Aktier Min. Risiko fulgte før 2011 MSCI World Index ligesom Danske Invest Global Indeks gør det det idag. Sparinvests strategi med at følge et indeks der følger lav-volatilitets aktier har givet pote. Lav-volatilitets strategien er en smart-beta strategi. Lav-volatilitet aktier har vist sig at give et mer-afkast i forhold til høj-volatilitets aktier, hvilket ikke burde ske ifølge CAPM modellen. Standard teori er nemlig at risiko og afkast hører sammen.

Fischer Black beskrev i 1972 lav-volatilitests fænomenet (endnu før small-cap og value-aktier blev opdaget) og siden da er det dokumenteret af David Blitz, Eric Falkenstein, og Pim van Vliet i deres 2014 artikel “Explanations for the Volatility Effect: An Overview Based on the CAPM Assumptions”. Robert Novy-Marxtudy (2016) viste i sin artikel “Understanding Defensive Equity”, at aktier med høj volatilitet underpræsterede markedet. Han dækkede tidsrummet fra 1968 til 2015. Han viste at aktieraketter og lottoaktier er tabere på sigt.

i 2015 gik afdelingen fra at følge indekset MSCI World Minimum Volatility, som var USD optimeret, til fremadrettet at følge MSCI World Minimum Volatility (EUR optimized).

Fonden holder i 2020 ca. 350 forskellige aktier.

Link til MSCI produktblad for MSCI World Minimum Volatility Index.

Link til Morningstar’s beskrivelse af fonden.

Grafen nedenfor viser hvordan MSCI World Minimum Volatility index har præsteret i forhold til MSCI World.

MSCI World Minimum Volatility index versus MSCI World Index. Kilde: MSCI

Under finanskrisen i 2008 – 2009 faldt MSCI World Minimum Volatility i 2008 med -20,71%. Til sammenligning faldt MSCI World Indekset med -37,24%. Dette er beregnet på årlig basis, altså ikke målt på intra-år begivenheder.

Under Corona krisen faldt MSCI World Minimum Volatility med 29,4% i marts 2020, men kommer nok ud af året med et mindre fald.

ISIN: DK0060747822.

Indeks: MSCI ACWI Index. (23 udviklede og 26 emerging market lande).

Sparinvest INDEX Globale Aktier er en ny afdeling hos Sparinvest (2018). Denne afdeling er den eneste egentlige globale investeringsfond fordi den følger et globalt indeks som inkluderer emerging- og frontier markets. Den er lidt dyrere at træde ind og ud af med et tillæg på 0.29%.

Link til MSCI beskrivelse af MSCI ACWI Index

Link til Morningstar’s beskrivelse af fonden.

Grafen nedenfor viser hvordan tre indekser har præsteret siden 2005. Til højre kan man se afkastet for de tre indekser.

MSCI World følger 23 udviklede lande og MSCI ACWI (All Country World Index) følger både udviklede og emerging markets ligger meget tæt i deres årlige afkast. Vi kan se at forskellen udgøres af hvordan emerging markets har præsteret i det pågældende år. Vi kan også se, at selvom der har været store udsving i emerging markets’ afkast påvirker det ikke MSCI ACWI meget. Det er fordi, at emerging markets ikke har en stor markedsværdi i forhold til de udviklede lande. Derfor påvirker det ikke indekset særligt meget.

Det kan sammenlignes med en elefant (udviklede lande) og en mus (emerging markets) der skubber en bil (indekset). Elefantens skub vil sende bilen langt ned ad vejen mens musen kun vil påvirke bilen en smule. Når musen og elefanten slår kræfterne sammen betyder elefanten styrke meget mere end musens.

ISIN: DK0010297464

Indeks: Dow Jones Sustainability World ex. Alcohol, Gambling, Tobacco, Armaments & Firearms, and Adult Entertainment Index.

Sparinvest INDEX DJSI World skiftede i 2013 til følge at Dow Jones Sustainability World Index. Det er en etisk investeringsafdeling også kaldet for ESG (Enviromental Social Governance) eller SRI (Socially Resposible Investing). Se vores artikel om etiske ETFer.

Fonden undgår virksomheder som sælger alkohol, hazardspil, tobak, våben og porno.

Mine undersøgelse af ca. 150 etiske porteføljer viser at etiske virksomheder klarer sig bedre end ikke-etiske virksomheder, når man måler på deres afkast. Etiske investeringer har meget medvind for tiden.

Fonden holder i 2020 ca. 200 forskellige aktier.

Link til S&P Dow Jones’ beskrivelse af indekset.

Link til Morningstar’s beskrivelse af fonden.

ISIN: DK0060787612.

Indeks: MSCI Europe Index

Danske Invest Europa Indeks indeholder aktier fra Europa. Den har en meget lav årlig omkostning for en investeringsafdeling. Den følger sit indeks uden stor tracking error.

Fonden holder i 2020 ca. 400 forskellige aktier.

Link til MSCI’s beskrivelse af indekset.

Link til Morningstar’s beskrivelse af fonden.

ISIN: DK0060300762.

Indeks: MSCI Emerging Markets Indekset.

Sparinvest INDEX Emerging Markets er eksponeret mod emerging markets – nye markeder. Det betyder at den indeholder aktier fra Kina, Taiwan, Sydkorea, Indien og Brasilien osv.

Fonden holder i 2020 ca. 380 forskellige aktier.

Link til MSCI’s beskrivelse af Emerging Market indekset.

Link til Morningstar’s beskrivelse af fonden.

Grafen nedenunder viser hvilke sektorer og lande fonden er eksponeret mod.

ISIN: DK0060786481.

Indeks: NASDAQ OMX Copenhagen Benchmark Cap_GI

Danske Invest Danmark Indeks er en meget billig afdeling. Fonden giver holder 100 danske virksomheder. Det er altså et bredt indeks som giver en bredere eksponering end OMX C25. Det er et marked cap indeks hvilket betyder at Ørsted, Novo, Vestas, Coloplast optager ca. 30% af indekset. Sparinvest har en dansk indeksfond som følger C25 indekset.

Fonden holder i 2020 ca. 100 forskellige aktier.

Link til NASDAQ’s beskrivelse af indekset.

Link til Morningstar’s beskrivelse af fonden.

ISIN: DK0010207141.

Indeks: MSCI AC Asia ex Japan Index

Danske Invest Fjernøsten Indeks indeholder aktier fra Kina, Indien, Taiwan, Hong Kong, Sydkorea mfl. Den indeholder ikke aktier fra Japan hvilket er en meget stor økonomi. På grund af at den ikke indeholder aktier fra Japan kommer den til at ligne en emerging market fond. I begge fonde fylder Kina, Indien, Taiwan og Sydkorea meget.

Fonden holder i 2020 ca. 730 forskellige aktier.

Link til MSCI’s beskrivelse af indekset.

Link til Morningstar’s beskrivelse af fonden.

ISIN: DK0010298439.

Indeks: MSCI USA Value

Sparinvest INDEX USA Value køber aktier som er karakteriseret som value aktier. Value er normalt aktier der har en lav b/v, p/s, p/e osv.

MSCI USA Value screener value på tre parametre:

Sparinvest INDEX USA Value er en smart-beta fond. Smart-beta fonde søger at øge eksponering mod en eller flere af de velkendte faktorer som giver aktiernes deres værdi, f.eks. small-cap aktier, value aktier, momentum aktier og profitable virksomheder.

Value aktier har historiskset været den bedste investeringsstil sammen med small-cap. Small-cap value har historisk set været den absolut bedste aktivklasse.

I det senere år har value underpræsteret growth.

Hvis du ønsker god eksponering mod USA kan du købe 50% Sparinvest INDEX USA Value og 50% Sparinvest INDEX USA Growth. Sparinvest har ikke en samlet afdeling der giver eksponering mod USA.

Fonden holder i 2020 ca. 220 forskellige aktier.

Link til MSCI’s beskrivelse af indekset.

Link til Morningstar’s beskrivelse af fonden.

ISIN: DK0010298272.

Indeks: MSCI USA Growth

Sparinvest INDEX USA Growth køber aktier som er karakteriseret som growth aktier. Growth er normalt aktier der har høje vækstrate på f.eks. sales, bookvalue, EPS osv.

MSCI USA Growth screener growth på fem parametre:

I senere år har value underpræsteret growth. Det kan forklare noget af den gode præstation som Sparinvest INDEX USA Growth har haft.

Hvis du ønsker god eksponering mod USA kan du købe 50% Sparinvest INDEX USA Value og 50% Sparinvest INDEX USA Growth. Sparinvest har ikke en samlet afdeling der giver eksponering mod USA.

Fonden holder i 2020 ca. 220 forskellige aktier.

Link til MSCI’s beskrivelse af indekset.

Link til Morningstar’s beskrivelse af fonden.

ISIN: DK0010298355.

Indeks: MSCI USA Small cap

Sparinvest INDEX USA Small Cap indeholder small-cap aktier fra USA. Small-cap har historisk været en af de bedste aktiv klasser men har de seneste år blevet overhalet af mid-cap og large-cap aktier.

Fonden holder i 2020 ca. 500 forskellige aktier.

Link til MSCI’s beskrivelse af indekset.

Link til Morningstar’s beskrivelse af fonden.

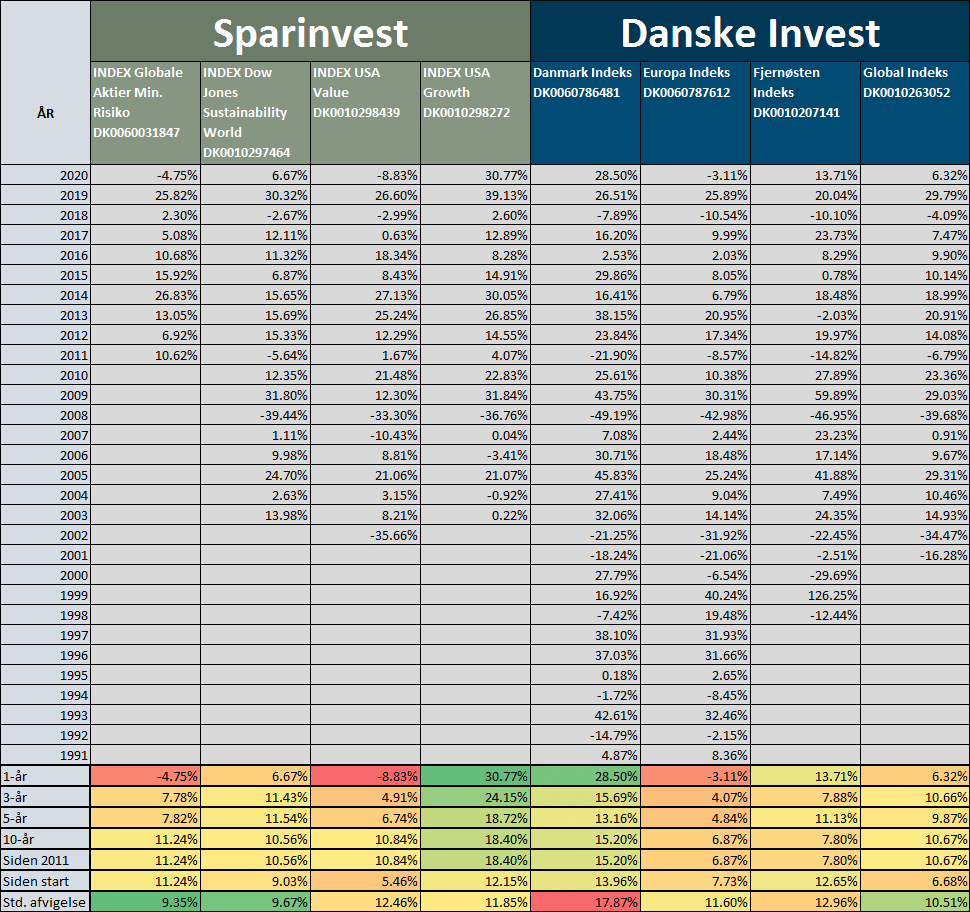

I tabellerne nedenfor har jeg vist afkast for 8 populære investeringsfonde fra Sparinvest og Danske Invest. Nogle af fondene har data som går langt tilbage mens den nyeste kun går tilbage til 2011.

For næsten alle afdelingerne gælder det at der har været sammenlægninger med andre fonde eller ændring af investeringsstrategi hvilket gør en sammenligning mellem fondene meget svær og endda en sammenligning af den samme fond meget svær.

Sparinvest Globale Aktier er ikke taget med fordi den kun har 2 års historik.

Du kan her se afkast for investeringsfondene. Nederst i tabellen kan du se det årlige afkast for 3 år, 5 år, 10 år, siden 2011 og siden fondens begyndelse.

Det skal med det samme siges at baseret på vores egne analyser af over 800 porteføljer med 67 aktivklasser over 30 år er afkastdata meget usikkert hvis ikke fonden har været igennem flere bear og bull markeder. Jo flere bull og bear markeder jo bedre data. Sparinvest INDEX Globale Aktier Min. Risiko har ikke været igennem et bear marked, men indekset som fonden følger, MSCI Global Minimum Volatility startede i 2006 og det har været igennem mindst et bear marked (2008-2009).

For Sparinvest INDEX Globale Aktier Min. Risiko er _siden 201_1 og siden start den samme da der ikke er kursdata for tidligere år.

Jeg har taget 2011 med for alle fondene så en bedre sammenligning kan foretages.

Std. afvigelse er et populært risikotal som beskriver hvor meget prisen svinger. Jo højere dette tal er, jo mere vil prisen svinge og desto højere risiko vil den vurderes til at være. Standard afvigelse er målt fra 2011. Et andet risikotal er drawdown, som jeg ikke har taget med. Drawdown beskriver hvor meget fonden har faldet fra toppen til bunden.

Den bedste fond i forhold til afkast har været Sparinvest INDEX USA Growth, ISIN: DK0010298272. Fonden har oplevet finanskrisen og klarede sig godt igennem den.

Growth aktier har i lang tid klaret sig rigtig godt i forhold til value aktier. Value aktier har historisk det bedste afkast af alle typer for investering. Spørgsmål er om der vil udspille sig en reversion to the mean (RTM) i forhold til growth og value i de næste år. Dette ville betyde at value aktier måske vil outperforme growth aktier i de næste mange år.

Danske Invest Globale Index har haft et afkast siden 2011 på 6.68%. Det ser dårligere ud end det i virkelighden er. Jeg har målt fondens afkast lige når et bear market startede. Hvis vi tager en dataserie baseret på MSCI World indekset 1970-1993 sammensmeltet med FTSE verdenindekser (All-world og FTSE Global) 1994-2019 er afkastet 9.52% for verdens aktier. Den dataserie har givet et afkast på 6% for perioden 2001-2019.

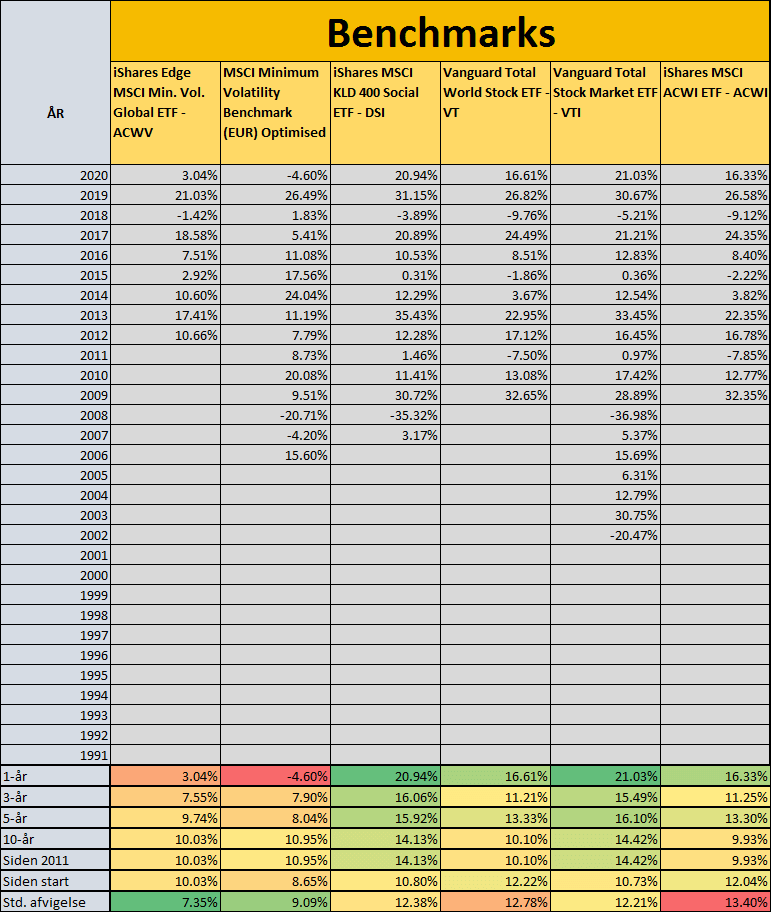

Nedenfor er 6 benchmarks. Nogle er fra ETFers præstation.

Vi kan se at Sparinvests Minimum Volatility følger dets indeks godt.

Det bedste alternativ til investeringsforeninger er ETFer. Mange gode ETFer bliver nu beskattet som aktieindkomst. Hvis du investerer til din pension eller på din aktiesparekonto er ETFer at foretrække.

UCITS står for Undertakings Collective Investment in Transferable Securities. UCITS er en række fælles EU-Regler som standardiserer brugen af investeringsforeninger. UCITS bliver brugt om investeringsforeninger og ETFer. Du kan regne med, at når en fond eller en ETF har UCITS i dens navn er den bredt diversificeret og er egnet som investering. UCITS-reglerne hjælper og beskytter dig som investor.

![Hvad Er Den Bedste Investeringsfond Til Aktiesparekontoen? [2024]](http://pengejunglen.dk/post-covers/Hvad-Er-Den-Bedste-Investeringsfond-til-aktiesparekonto.png)