Hvad Er Den Bedste ETF Til Pension? [2026]

Ud af 231 ETFer er dette den bedste ETF til din pension.

Vi gennemgår de bedste S&P 500 ETFer til pension, aktiesparekontoen og dit aktiedepot. Der er 6 vigtige ting, som du skal være meget opmærksom på.

Den bedste S&P 500 ETF for de fleste er: iShares Core S&P 500 UCITS ETF USD (Acc), ISIN: IE00B5BMR087.

Det er altså iShares Core S&P 500 UCITS ETF USD (Acc), ISIN: IE00B5BMR087.

Der er andre gode S&P 500 ETFer, som du kan vælge. Men det er faktisk kun en håndfuld.

En god S&P 500 ETF skal opfylde 6 vigtige krav. Jeg gennemgår disse 6 krav, og giver dig også eksempler på andre S&P 500 ETFer.

Når du vælger en ETF, skal du primært kigge på 4 ting:

Når de tre ting er opfyldt, skal du kigge på følgende 2 ting:

Hvis du sørger for, at ETFen er passiv og billig, så er du nået rigtig langt som en god investor!

iShares Core S&P 500 UCITS ETF USD (Acc), er en rigtig god S&P 500 ETF. Den følger S&P 500 indeks med en meget lav tracking error og er superbillig i løbende omkostninger. Den er akkumulerende, hvilket betyder at ETFen automatisk geninvesterer de udbytter, som virksomhederne udbetaler til deres aktionærer.

Det er typisk en fordel, for så slipper du for at tage stilling til hvad du skal anvende udbyttet til, og du slipper for at betaler kurtage for at købe flere S&P 500 ETF andele. ETFen kan også købes som en distribuerende ETF (udbyttebetalende), hvis man ønsker det (se nedenfor).

Min anbefaling gælder uanset, om du køber ETFen til en pensionskonto, aktiesparekonto eller køber den for frie midler. Den bedste er (igen):

iShares Core S&P 500 UCITS ETF USD (Acc), ISIN: IE00B5BMR087.

Hvis du køber ind til dit barn eller barnebarn f.eks. via Nordnets mindreårig-konto er iShares ikke det bedste valg, på grund af at den beskattes som aktier. I det tilfælde skal du foretrække Vanguard’s S&P 500 ETF (se nedenfor). Nordnets mindreårig konto er nemlig ikke den klassiske skattefrie børneopsparing men blot et almindelig aktiedepot skabt til mindreårige. Se desuden min artikel om hvordan du bedst sparer op til dit barn.

S&P 500 er et indeks. Et indeks er en samling af aktier, som deler samme kendetegn. Kendetegn kan f.eks. være:

S&P 500 indekset er et af de mest fulgte indekser i verden, da det repræsenterer et godt udsnit af amerikansk økonomi. I indekset finder vi kendte virksomheder som Microsoft, Apple, Facebook, Ford, 3M, JP Morgan Chase, Tesla og mange flere.

S&P 500 indekset sammensættes af et udvalg baseret på veldefinerede kriterier hvor størrelsen af virksomheden er meget tungtvejende.

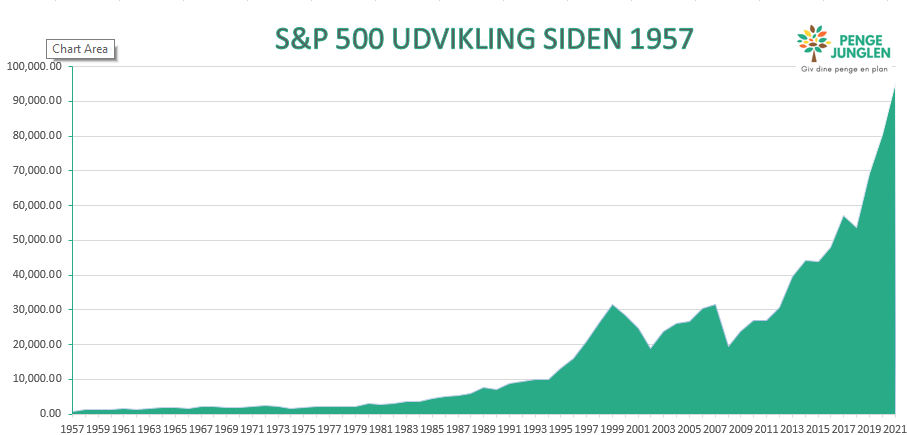

S&P 500 blev dannet i 1957, og har siden da givet et afkast på ca. 10% om året. De første indeksprodukter fra først Wells Fargo og siden Vanguard var baseret på S&P 500.

Vanguard’s S&P 500 investeringsfond og ETF er en af verdens største.

Siden S&P 500 blev dannet i 1957 har det haft et afkast på 10,22% årligt. Til sammenligning regner pensionsselskaber med et afkast på mellem 4-7%.

Her er hvor meget 1000 kroner er blevet værd siden 1957, hvis du investerede i S&P 500.

I tabellen kan du se det historiske afkast for S&P500.

Afkast i tabellen er opdateret den 11. august 2023 Kl. 09:21

| Periode | S&P 500 afkast (%) |

|---|---|

| CAGR since 1989 | 10.28 |

| CAGR 10 years | 12.52 |

| CAGR 5 years | 9.38 |

| CAGR 3 years | 7.61 |

| Last year | -18.19 |

| Return YTD | 17.09 |

Hjælp til læsning af afkast

CAGR står for Compound Annualized Growth Rate. På dansk betyder det vækstraten (afkastet i %) med rentes rente effekten inkluderet. Det er det afkast, som du ville have set hvert år, hvis du fik det samme afkast i en given periode.

CAGR since (year): Dette viser afkastet siden 1989.

CAGR 10 years: Dette viser afkastet for de seneste 10 år. Startende med sidste års data.

CAGR 5 years: Dette viser afkastet for de seneste 5 år. Startende med sidste års data.

CAGR 3 years: Dette viser afkastet for de seneste 3 år. Startende med sidste års data.

Last year: Dette viser afkastet for sidste år.

Return YTD: Dette viser afkast år til dato. Det er det afkast, som aktivklassen har haft i det indeværende år, startende fra 1. januar.

Når du skal vælge imellem en ETF eller en investeringsforening, skal du tænke det i forhold til skat og administrationsgebyret for ETFen eller investeringsforeningen.

ETF står for Exchange Traded Fund og er en slags investeringsforening. De største forskelle på en investeringsforening og en ETF er prisen for at have dem (ÅOP), og hvordan de bliver beskattede.

Når du betaler et højt administrationsgebyr får du typisk et mindre afkast. Du får altså færre penge for dine penge. Du får altså flere penge ud af en ETF i forhold til en tilsvarende investeringsforening.

Med andre ord får du det, som du ikke betaler for. Det er i stærk modsætning til det, som vi er vant til. Vi er vant til at få mere værdi hvis vi betaler mere. Sådan er det ikke, i langt de fleste tilfælde, i investering.

I investering gælder det, at du får det, som du ikke betaler for.

– John Bogle (Grundlægger af Vanguard)

Alle ETFer bliver lagerbeskattede. Det vil sige, at gevinster bliver beskattede hvert år. Dette er i modsætning til realisationsbeskatning hvor gevinster først bliver beskattede, når man sælger sine aktier.

På din pensionskonto og din aktiesparekonto bliver alt lagerbeskattet. Derfor giver det god mening at købe ETFer til sin pensionskonto og sin aktiesparekonto i stedet for investeringsforeninger da investeringsforeninger typisk er dyrere.

Hvis valget står mellem ETFer og investeringsforeninger på din almindelige aktiekonto (frie midler) er valget ikke så let. Problemet opstår fordi på en almindelig aktiekonto kan du både blive realisationsbeskattet og lagerbeskattet alt efter hvilke produkter du køber. De danske investeringsforeninger, som jeg anbefaler, bliver alle realisationsbeskattede.

Der er mange forskellige S&P 500 ETFer, så du skal holde tungen lige i munden når du vælger den rette. Langt de fleste S&P 500 ETFer og investeringsforeninger baserer deres indeks på S&P 500 indekset, hvilket er et markedsværdi-vægtet indeks. Det betyder at store virksomheder fylder mere i indekset og mindre virksomheder fylder mindre.

Det kan dog være, at du vil have en anden slags S&P 500 ETF end en, som er dannet på basis af virksomhedernes markedsværdi.

iShares Core S&P 500 UCITS ETF USD (Dist), ISIN: IE0031442068. Denne ETF er den udbyttebetalende variant af min anbefaling. Du modtager udbytte 4 gange om året.

Xtrackers S&P Equal weight UCITS ETF, ISIN: IE00BLNMYC90. Denne ETF ligevægter S&P 500 aktierne, så alle aktier får lige stor andel i indekset. S&P 500 er almindeligvis et markedsværdi-vægtet indeks. Dette betyder, at de aktier der har størst markedsværdi fylder mest. F.eks. Fylder Apple 6% i S&P 500 indekset mens Google fylder 2% og Medtronic fylder 0.5% i indekset.

I Xtrackers’ lige vægtede indeks fylder alle virksomheder det samme. Du køber altså en lige stor andel af alle virksomheder, når du køber et lige vægtet indeks. Grunden til at det kunne være en god ide er at du bliver eksponeret overfor mindre virksomheder som måske har større vækst.

iShares S&P 500 EUR Hedged UCITS ETF (Acc), ISIN: IE00B3ZW0K18. Denne ETF er valuta-afdækket (hedged). Det betyder at kursændringer i dollaren ikke vil have indflydelse på prisen af ETFen. Valuta-afdækning koster lidt ekstra, så langsigtet kan (og vil) det gå ud over afkastet at have en valutaafdækket ETF. Som hovedregel burde man langsigtet, som privat, ikke valuta-afdække sine investeringer.

Vanguard S&P 500 UCITS ETF (USD) Accumulating, ISIN: IE00BFMXXD54. Denne ETF fra Vanguard er identisk med vores anbefaling bortset fra at den ikke er på Skats positivliste. Det betyder at ETFen bliver kapitalindkomstbeskattet og altså ikke aktiebeskattet. Aktiebeskatning er typisk det mest ønskværdige for de fleste. Denne ETF kan dog være ønskværdig f.eks. til en mindreårig, så det personlige fradrag kan anvendes, eller hvis du ved at du kommer til at have gevinster for over progressionsgrænsen for aktier. Her kan det være bedre at blive kapitalindkomstbeskattet.

Jeg har samlet alle vores anbefalinger i nedenståene tabel.

Vores anbefalinger til bedste fonde og ETFer er opdateret den 1. maj 2023 Kl. 07:14

| ETF Navn | Eksponering (indeks) | Løbende gebyr % | Fondskode (ISIN) | AUM, Mil. kr. | Udbyder | Distribution |

|---|---|---|---|---|---|---|

| iShares Core S&P 500 UCITS ETF USD (Acc) | S&P 500 Index | 0,07 | IE00B5BMR087 | 311.565 | iShares | Accumulating |

| iShares Core S&P 500 UCITS ETF USD (Dist) | S&P 500 Index | 0,07 | IE0031442068 | 74.258,64 | iShares | Distributing |

| iShares S&P 500 EUR Hedged UCITS ETF (Acc) | S&P 500 EUR Hedged Index | 0,20 | IE00B3ZW0K18 | 33.420,48 | iShares | Accumulating |

| Vanguard S&P 500 UCITS ETF (USD) Accumulating (VUAG) | S&P 500 Index | 0,07 | IE00BFMXXD54 | 438,96 | Vanguard | Accumulating |

| Xtrackers S&P Equal weight UCITS ETF | S&P 500 Equal Weight Index | 0,25 | IE00BLNMYC90 | 111,60 | Xtrackers | Accumulating |

S&P 500 består af amerikanske virksomheder, som alle er børsnoteret i USA. For at købe aktier på amerikanske børser skal man have dollar. Derfor ser du også, at du skal veksle dine kroner (DKK) til dollar (USD), når du køber en amerikansk aktie. Det plejer din børsmægler at tage sig af automatisk. New York Stock Exchange tager nemlig ikke mod kroner.

Når du køber aktier i andre valutaer end danske kroner påtager du dig valutarisiko. Aktien vil svinge i pris både på grund aktiens pris, men også på grund af valutaændringer mellem den danske krone og dollaren. Når du køber et S&P 500 indeks er du altså afhængig af dollarkursen.

Den danske krone er låst fast til euroen, så når du køber europæiske aktier vil du ikke opleve store prissvingerne på grund af valutaændringer.

S&P indekset kan blive handlet i andre valutaer end dollar. De mest almindelige andre valutaer er euro (EUR) eller britiske pund.

Det er sådan set ligegyldigt, hvilken valuta du køber indekset i. Det er det, på grund af noget der hedder valuta-arbitrage. Det betyder i praksis, at du kan vælge hvilken som helst valuta til indekset du ønsker.

Jeg anbefaler dog at gøre det simpelt for dig selv. Det betyder, at du ikke skal have mange aktier i mange forskellige valutaer.

Du burde typisk holde dig til euro (EUR) og dollar (USD).

Fordelen ved at købe en S&P 500 er at:

Ulemperne ved at købe en S&P 500 ETF er at:

iShares er en pengeforvalter, der udbyder ETFer. iShares er ejet af Blackrock, som er verdens største kapitalforvalter. iShares har en ualmindelig stor markedsandel indenfor ETFer, og det er velfortjent. Deres ETFer er typisk meget billige, gennemskuelige og deres indeksering bliver udført fremragende, hvilket kan ses i ETFernes lave tracking error.

Der er andre ETF udbydere, som er interessante, men du kan typisk finde de ETFer, som du skal bruge hos iShares.

I Europa er vi underlagt MiFID lovgivningen, som er en finansiel lovgivning. På grund af MiFID-lovgivningen kan vi ikke købe amerikanske ETFer. I Europa kan vi købe ETFer, som er UCITS godkendt.

De store udbydere af europæiske ETFer inkluderer:

Hvis du vil have en god spredning i din portefølje skal du udover amerikanske aktier også tilføje aktier udenfor USA.

Det er typisk en god idé at sprede sine aktier globalt. Jeg anbefaler at du køber aktier i de udviklede lande. Det inkluderer USA, Canada, det meste af Europa, Japan, og Australien. Jeg er gået væk fra at anbefale emerging markets til din portefølje. Det kan du læse mere om her.

Et depot er det sted, hvor du har dine investeringsbeviser, aktier, obligationer eller ETFer.

Du har typisk et depot hos din bank, hos din børsmægler eller hos dit pensionsselskab. Du kan godt have flere værdipapirsdepoter.

Du kan dog kun have en aktiesparekonto ét sted, ligesom børn kun kan have én børneopsparing.

Jeg mener Saxo eller Nordnet er de bedste steder, hvor du kan have dit aktiedepot.

Jeg mener også, at du skal starte med at investere fra aktiesparekontoen da skatten på denne er 17% versus 27% – 42% hvis du investerer for frie midler. Dette er særligt vigtigt for nogle udbytteaktier, og ETFer da udbyttet altid er lagerbeskattet.

Jeg anbefaler Saxo og Nordnet, fordi de har meget lave omkostninger i forbindelse med handel af værdipapirer. Saxo og Nordnet har intet depotgebyr. Nordnet tilbyder desuden pensionsdepoter.

Du kan godt have konto begge steder.

Det anbefales ikke, at du vælger din egen bank til investering for frie midler.

Nej, det mener jeg ikke at du skal. Det er der 2 grunde til.

Disse krav skal være opfyldt til et godt værdipapir-depot:

Du bliver beskattet med 17% via lagerprincippet på aktiesparekontoen.

Du bliver beskattet med 15,3 % via lagerprincippet på alle pension konti.

Du bliver beskattet mellem 27-42% via lagerprincippet på en almindelig aktiekonto (frie midler), hvis du anvender de anbefalede ETFer.

Jeg anbefaler generelt ETFer til din aktiesparekonto fremfor en tilsvarende investeringsforening.

Det gør vi, fordi alle ETFer uanset placering bliver lagerbeskattet.

Du betaler kun 17% i skat på en aktiesparekonto i modsætning til 27-42% på en aktiekonto. Dertil kommer at investeringsforeninger typisk er meget dyrere i omkostninger end ETFer. Den ekstra omkostning som investeringsfonde har, gør, at du kan tjene mange tusinder og endda hundredtusinder af kroner mere, hvis du vælger en billig ETF, som følger det samme indeks.

Aktiesparekontoen bliver lagerbeskattet. Det betyder, at du hvert år skal betale skat af din gevinst, uanset om din gevinst er realiseret eller ej. Du skal altså betale skat af værdiforøgelsen af dit depot, der er sket i det forgange år.

Det betyder, at ETFer har en klar fordel overfor investeringsforeninger på en aktiesparekonto.

Investeringsforeninger kan være en bedre idé, når du investerer fra et almindeligt aktiedepot, fordi de ofte bliver realisationsbeskattede, men fordi alt bliver lagerbeskattet på aktiesparekontoen, mister investeringsforeninger dén fordel, og derfor er ETFer det bedste valg til aktiesparekontoen.

Jeg anbefaler KRAFTIGT ETFer til dit pensionskonto af præcis samme grund, som jeg anbefaler ETFer til aktiesparekontoen.

Jeg anbefaler det kraftigt fordi ETFer er 3-20 gange billigere end tilsvarende investeringsforeninger.

De mange penge, som du sparer på administrationsgebyrer ryger ned i din lomme, og du nyder gavn af rentes rente effekten, da de sparede penge kan skabe et afkast næste år og næste år og næste år og så videre og så videre.

Eftersom en pensionskonto har mange år at løbe på, bliver det til mange tusinde kroner og endda hundredetusindender kroner gennem årene, alt efter hvor mange penge du investerer.

Hvis du bruger din bank, så skal du være meget opmærksom på andre gebyrer i forbindelse med handel af ETFer. Her kan fordelen nemlig let fordufte på grund af uigennemskuelige gebyrer.

Jeg anbefaler generelt ikke at investere gennem din bank, og slet ikke ETFer, da bankernes gebyrer for handel med ETFer er en pris-jungle, som selv jeg har svært ved at skære igennem med min skarpslebne machete.

I øjeblikket anbefales det at købe ETFer til pensionen gennem Nordnet.

Du kunne overveje, om du skulle vælge de distribuerende varianter af ETFerne i stedet for de akkumulerende.

Forskellen på akkumulerende og distribuerende ETFer er, at akkumulerende ETFer ikke udbetaler udbytte. Når en fond er akkumulerende gen-investerer fonden udbyttet.

Geninvestering betyder, at fonden køber flere aktier for udbyttet, når de modtager udbyttet. Du får altså stadig udbyttet, men ETFen geninvesterer det blot for dig med det samme. Det er normalt det mest ønskværdige, da det skaber færrest transaktioner og generelt mindst bøvl for dig, og du sikrer dig, at dine penge er investeret, så de kan skabe et godt afkast.

En distribuerende fond udbetaler udbyttet til dig, og du skal altså hvert år (og nogle gange flere gange om året) tage stilling til, hvad du skal gøre med de ekstra penge.

En distribuerende fond kunne være ønskværdigt på en pension konto, da du hvert år skal betale skat af afkastet og her kan udbyttet hjælpe med dette.

Et indeks er en samling af aktier, som alle deler fælles egenskaber. Der findes rigtig mange indekser. Det mest kendte er S&P 500 indekset. S&P 500 indekset består af 500 af de største virksomheder i USA. Hvis en fond eller ETF følger S&P 500 indekset, så køber fonden præcis de samme aktier, som indekset indeholder.

De fleste indekser er marked kapitaliserede indekser. Det betyder, at de største virksomheder fylder mest i indekset. Apple er verdens største virksomhed målt på marked kapitalisering. Apple fylder 6% i S&P 500 indekset.

Når du køber en fond, som har S&P 500 som indeks, vil din portefølje bestå af 6% Apple aktier. JPMorgan Chase & Co, som er en af verdens største banker, fylder 1% af S&P indekset.

Nogle af de mest fulgte indekser er:

En aktie er ikke nødvendigvis dyr fordi aktien kræver mange penge at købe.

F.eks. koster én A.P. Møller (Mærsk) aktie ca. 12.000 kroner, mens én Danske Bank aktie koster ca. 160 kroner.

Det gør at man kan tro at A.P. Møller aktien er dyrere end Danske Bank. I aktieinvestering hænger det dog ikke sammen på den måde.

Værdien af en virksomhed kan udregnes ved at gange kursen på en aktie med det antal aktier, som virksomheden har udestående. Det kaldes markedsværdien (marketcap).

Antallet af aktier en virksomhed består af er derfor afgørende for, hvor mange penge man skal give for én aktie.

Eksempel Hvis en virksomhed med en værdi af 10.000 kroner kun har udstedt én aktie vil aktieprisen (kursen) på én aktie være 10.000 kroner.

Hvis den samme virksomhed udsteder 10 aktier vil aktieprisen (kursen) på én aktie være 1000 kroner. 10 x 1000 = 10.000 kroner.

Man skal altså give flere penge per aktie for en virksomhed, som har udstedt færre aktier end for en virksomhed, som har udstedt flere aktier. Vel at mærke hvis værdien er den samme i de to virksomheder.

Det samme gælder for ETFer og investeringsbeviser. En ETF er ikke nødvendigvis dyr fordi dens andele koster meget.

Dens andele koster meget, fordi der ikke er så mange andele.

Et eksempel på dette er de to helt identiske S&P 500 ETFer fra iShares, bortset fra at den ene ikke udbetaler udbytte (ISIN: IE00B5BMR087) mens den anden udbetaler udbytte (ISIN: IE0031442068).

Den første koster betydeligt flere penge at købe end den anden, men det er blot fordi at den første har færre andele udestående. De indeholder begge de eksakt samme aktier.

Flere penge er ikke det samme som at sige, at aktien er dyr. I aktieinvestering betyder en dyr aktie, at man skal give mange penge for en virksomheds indtjening. Man siger også at virksomheden har en høj P/E. P/E står for price/earnings.

Det bedste alternativ til ETFer er investeringsforeninger. Hvis du investerer for frie midler kan en investeringsforening være et bedre valg end en ETF på grund af skatten.

UCITS står for Undertakings Collective Investment in Transferable Securities. UCITS er en række fælles EU-Regler som standardiserer brugen af investeringsforeninger. UCITS bliver brugt om investeringsforeninger og ETFer. Du kan regne med, at når en fond eller en ETF har UCITS i dens navn er den bredt diversificeret og er egnet som investering. UCITS-reglerne hjælper og beskytter dig som investor.

![Hvad Er Den Bedste S&P 500 ETF? [2025]](http://pengejunglen.dk/post-covers/Hvad-er-den-bedste-SP-500-ETF.png)